أدوات السياسة النقدية وآلية عملها :

تمتلك السياسة النقدية مجموعة من الأدوات تطورت وتكاملت مع الزمن، وهذه الأدوات إما كمية أو كيفية، وتهدف بشكل أساسي إلى التأثير في حجم الائتمان، أو التأثير في أنواع معينة من الائتمان والعمل على توجيهها في مسالك تقررها السياسة النقدية .

أ- الأدوات الكمية:

١- تغيير سعر البنك أو سعر إعادة الخصم : تعد سياسة تغيير سعر البنك من أقدم الأدوات التي يستخدمها المصرف

المركزي للتأثير على حجم الائتمان الذي تقدمه المصارف التجارية لسوق النقد (1) .

سعر البنك: هو سعر الفائدة الذي يتقاضاه المصرف المركزي على إعادة خصم الأوراق التجارية والأذونات الحكومية للمصارف التجارية، ويمثل أيضاً سعر الفائدة على القروض والسلف التي يقدمها للمصارف التجارية(2) .

وقد برزت أهميته خلال الثلاثينات في الولايات المتحدة الأمريكية عندما ازداد اعتماد المصارف على الاقتراض من البنك المركزي، حيث بلغت قروضها نحو ٣٠ % من احتياطياتها، لذلك كان سعر الخصم أحد العناصر الرئيسة للتحكّم في عملياتها، كما كانت رغبة البنك المركزي الاتحادي في الإقراض عاملاً مهماً في قراراتها المتعلقة بتنظيم أصولها الإيرادية(3) .

ولكي نلقي الضوء على طبيعة وأهمية هذه الوسيلة، نفترض أن المصرف المركزي قد تجمعت لديه البيانات والمعلومات التي تشير إلى أن حجم الائتمان قد زاد عن المستوى المطلوب والمرغوب فيه، وقد بدأت بوادر التضخم النقدي في الظهور، فإن المصرف المركزي سيقرر رفع سعر البنك أي يقرر رفع تكلفة الائتمان الذي يقدمه للمصارف التجارية،

وبالتالي: سينخفض مستوى اقتراض المصارف التجارية منه، وسيرتفع مستوى سعر الفائدة لجمهور المتعاملين، وهذا ما يدفع المتعاملين إلى التقليل من الاقتراض والخصم من المصارف التجارية.

وعلى العكس تماماً إذا ما أراد المصرف المركزي توسيع حجم الائتمان فإنه يسرع لتخفيض سعر البنك أو تكلفة الائتمان المقدم للمصارف التجارية وبالتالي يزداد الائتمان للجمهور، وتتوسع عمليات الائتمان.

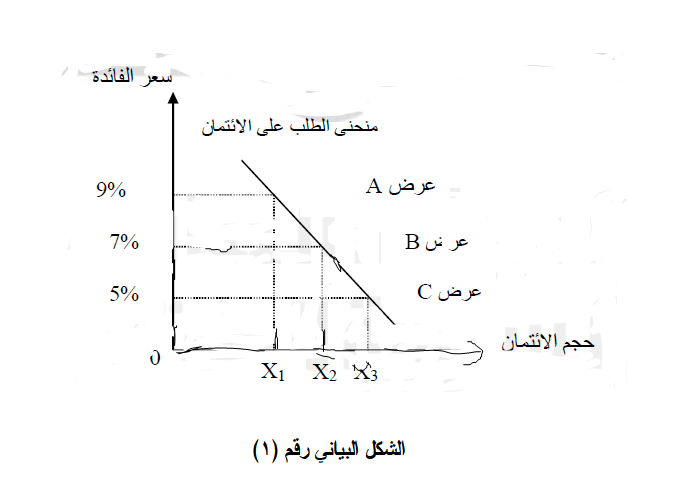

والشكل ( ١) يوضح العلاقة العكسية بين سعر الفائدة وحجم الائتمان مع ثبات العوامل الأخرى، لنفرض أن المصارف التجارية قد رفعت سعر الفائدة من ٧% إلى ٩% نتيجة لرفع البنك سعره بمقدار ٢%، فإن هذا الإجراء سيخفف حجم الائتمان من x2الى x1 أي بمقدار x2-x1 و الشكل البياني رقم (1) :

أما العملية المعاكسة وهي قيام المصارف التجارية بتخفيض سعر الفائدة من ٧% إلى ٥% نتيجة لتخفيض سعر البنك بمقدار ٢%، فإن هذا الإجراء ٥% سيزيد حجم الائتمان من 0x2 الى 0x3 أي بمقدارx3x2 .

الحالة السابقة هي حالة عامة، ولكن في الواقع غالباً ما يصادف ما يخالف ذلك، ففي الحالة السابقة تم تثبيت منحنى الطلب على الائتمان، بينما يلاحظ في الواقع العملي أن منحنى الطلب على الائتمان يتوقف على عدة عوامل خارجية اقتصادية واجتماعية :

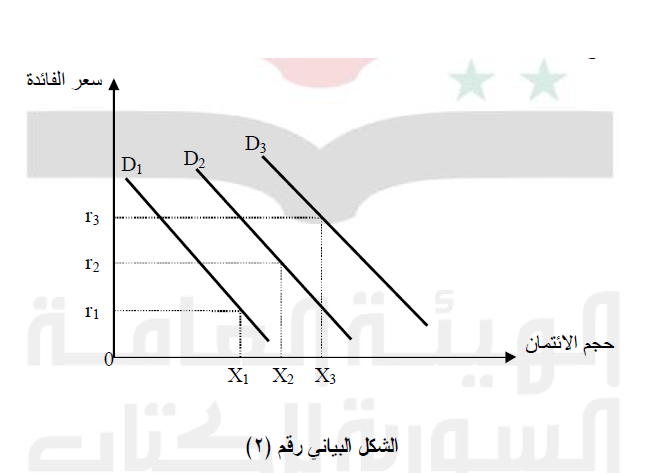

ففي أوقات الرواج: حيث يرتفع مستوى النشاط الاقتصادي نتيجة لتوقع معدلات أكبر من الأرباح، فإن أهمية سعر الفائدة المدفوعة للحصول على الائتمان تضعف، ومن ثم يضعف أثر رفع سعر الفائدة على حجم الائتمان، وبالتالي سينتقل منحنى الطلب على الائتمان إلى اليمين والأعلى مما يزيد من الطلب على الائتمان الذي يزيد حجم الائتمان. والشكل التالي يوضح ذلك :

فعلى الرغم من أن المصارف قد رفعت أسعار الفائدة من r2 الى r3 على أثر رفع سعر البنك، فقد أدى ذلك إلى ارتفاع حجم الائتمان وانتقال منحنى الطلب على الائتمان من d2 الى d3 أي أن حجم الائتمان انتقل من . 0X2 الى 0X3 أي ازداد بمقدار X3 X2 .

أما في أوقات الكساد أو سيطرة التشاؤم بالنسبة لمستقبل النشاط الاقتصادي فإن تخفيض سعر الفائدة من r2 الى r1

لن يزيد حجم الائتمان، بل على العكس سوف يلاحظ انتقال منحنى الطلب على الائتمان إلى اليسار من d2 الى d1

وبالتالي ينخفض حجم الائتمان بمقدارx1x2 .

أخيراً يمكن القول: إن درجة فعالية سياسة سعر إعادة الخصم تتوقف على الظروف الآتية(4) :

أ- مدى اتساع السوق النقدية وخاصة سوق الخصم.

ب- مدى أهمية سعر الفائدة بالنسبة للنفقات الكلية في العمليات الصناعية والتجارية أو غيرها من أنواع النشاط

الاقتصادي.

ج- حالة النشاط الاقتصادي بشكل عام وأنواع النشاط التي تمولها المصارف بشكل خاص.

د- مدى اعتماد المصارف التجارية على المصرف المركزي في الحصول على موارد نقدية إضافية وعلى درجة العلاقة بينهما .

٢- سياسة السوق المفتوحة:

يقصد بعمليات السوق المفتوحة تدخل البنك المركزي في السوق المالية لبيع أو شراء الأوراق المالية بصفة عامة والسندات الحكومية بصفة خاصة بهدف التأثير في عرض النقود حسب متطلبات الظروف الاقتصادية ولهذا

فإن البنوك المركزية تحتفظ بكمية كبيرة من الأوراق المالية الحكومية مثل الأوراق المالية ذات القيم المضمونة أو أوراق الرهن العقاري، سندات الإنتاج الصناعي، سندات القرض العام، وتعد سياسة السوق المفتوحة من أهم أدوات السياسة النقدية في اقتصاد السوق، فهي تمكن السلطة النقدية من إبقاء المبادرة في يدها دائماً، كما تسمح لها بأن تحقن العملة الوطنية أو تمتصها في الوقت المناسب لتصحيح الأخطاء النقدية(5) .

ويلاحظ وجود حالتين في عمليات السوق المفتوحة (6):

الحالة الأولى: عندما يدخل البنك المركزي السوق المفتوحة بصفته

مشترياً للأوراق المالية والسندات الحكومية من الأفراد والمصارف

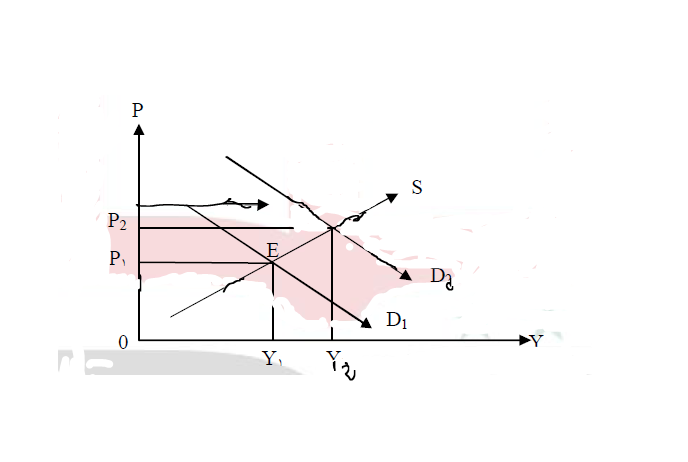

التجارية ويوضح الشكل ( ٣) هذه الحالة:

بمجرد دخول البنك المركزي إلى السوق لشراء قسم من هذه الأوراق المالية المعروضة سينتقل منحنى الطلب إلى اليمين والأعلى إلى d2 لزيادة الطلب على الأوراق المالية، وبالتالي سيكون البنك قد اشترى الكمية (Y1Y2) وبالسعر 0p2

وبهذه العملية وعند ثبات سعر الفائدة الاسمي، فإن أسعار الفوائد ستنخفض في السوق المفتوحة -لأنه كلما ازدادت الكمية المباعة من الأوراق المالية ستنخفض العوائد منها أي ينخفض سعر الفائدة الذي يكسبه أصحاب السندات-، وهذا يعني أن كمية النقد في التداول خارج رصيد البنك المركزي ولحساب البنوك التجارية والأفراد والاقتصاديين قد زادت عما كانت عليه (زيادة عرض النقد في التداول) نتيجة شراء البنك المركزي لهذه الأوراق المالية.

وقد يكون الهدف من زيادة عرض النقد في التداول هو تطبيق سياسة توسعية لمواجهة حالة الكساد عن طريق خلق طلب فعال في الاقتصاد على السلع والخدمات ومن ثم تزايد سرعة المعجل وبالتالي النمو الاقتصادي وزيادة الثروة القومية.

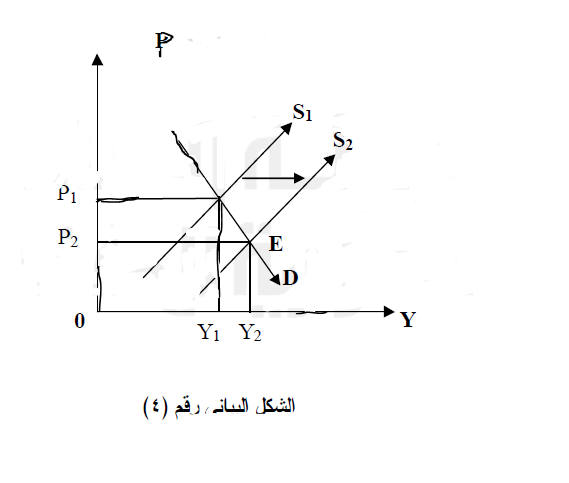

الحالة الثانية: إذا ما رغبت السلطات المختصة تطبيق سياسة الانكماش بسبب وجود شبح التضخم وبداية ارتفاع الأسعار وانخفاض قيمة النقد، فإن البنك المركزي سيحاول عن طريق السوق المفتوحة سحب كمية النقود الفائضة في التداول، وهنا يدخل البنك المركزي كبائع للأوراق المالية في السوق المفتوحة . والشكل ( ٤) يوضح عملية البيع تلك :

يعرض البنك المركزي كمية معينة من الأوراق المالية ( السندات الحكومية ) وبما أن هذه الكمية غير مرنة ، والتي يمثلها منحنى العرض S2 وبما أن هذه الكمية غير مرنة بالنسبة لسعر العرض سيؤدي ذلك إلى انخفاض سعر العرض للأوراق المالية من 0p1 الى 0p2 كما ويرتفع في الوقت نفسه سعر الفائدة في السوق النقدية (أي العائد من الأوراق المالية) وذلك لزيادة حجم المعروض من الأوراق المالية من 0y1 الى 0y2 ويكون الانخفاض في السعر أكبر من الزيادة في حجم المعروض من الأوراق المالية. ومن يرغب بشراء هذه الأوراق عليه أن يدفع ثمنها نقداً للبنك المركزي الذي سيزداد رصيده النقدي على حساب أرصدة البنوك التجارية أو أرصدة الأفراد الاقتصاديين الذين اشتروا قسماً من هذه الأوراق المالية، المعروضة للبيع في السوق المفتوحة ذات سعر الفائدة المغري على شرائها، وبالتالي يكون البنك المركزي قد امتص كمية من النقود الموجودة في التداول، ويمكن القول: إن فعالية هذه السياسة قد تتأثر(7) :

أ- بعلاقة البنوك التجارية مع البنك المركزي: فإذا كان التعاون وثيقاً بين المصرف المركزي والمصارف التجارية وقام البنك المركزي ببيع أوراق مالية في السوق المفتوحة، فإن حجم الكتلة النقدية في السوق سوف ينخفض وتنخفض بنفس النسبة أرصدة المصارف التجارية وينخفض على الأثر حجم الأعمال والاستثمار إلى المستوى الذي يرغب فيه المصرف المركزي والسياسة الاقتصادية المتبعة (إذا كان مصدر أموال البنوك التجارية من البنك المركزي فقط).

ب- بحجم الاحتياطيات النقدية الموجودة لدى البنوك التجارية: فإذا كان لدى البنوك التجارية احتياطيات نقدية فائضة فإن هذه السياسة تكون محدودة التأثير وذات فعالية قليلة، فعلى سبيل المثال إن قيام المصرف المركزي ببيع وشراء الأوراق المالية على نطاق واسع قد يهدد ربحية البنوك التجارية التي تحتفظ بمقادير كبيرة منها، وهذا ما يدفع البنوك التجارية إلى اتخاذ خطوات مضادة لعمليات السوق المفتوحة لكي تتخلص من الآثار السلبية للسياسة النقدية التي اتبعها البنك المركزي بتكليف من السلطات المختصة، وذلك خوفاً من التقلبات الحادة في مستويات الأسعار ومستويات الفائدة وكذلك في عوائد الأوراق المالية المتعامل بها بكثرة في السوق المفتوحة.

ويمكن القول في النهاية: إنه كثيراً ما تتضافر سياستا سعر إعادة الخصم وعمليات السوق المفتوحة للوصول إلى هدف معين أو لحل مشكلة ما ، ففي أوقات الرواج والنشاط التضخمي يقوم المصرف المركزي ببيع أوراق مالية في السوق المفتوحة في نفس الوقت الذي ترتفع فيه أسعار إعادة الخصم، وذلك بغرض تخفيض الاحتياطي النقدي الذي تحتفظ به المصارف أو على الأقل عرقلة الحصول على احتياطيات إضافية ، وفي أوقات الكساد والركود الاقتصادي: يقوم المصرف المركزي بشراء الأوراق المالية في نفس الوقت الذي ينخفض فيه سعر إعادة الخصم، وذلك لزيادة الأرصدة النقدية للمصارف التجارية، وذلك لتشجيع هذه المصارف على التوسع في قروضها.

٣- سياسة متطلبات الاحتياطي النقدي القانوني :

وفقاً للتشريعات المالية الحديثة يتوجب على المصارف التجارية أن تحتفظ بحد أدنى من الأرصدة النقدية لدى المصرف المركزي، وهو يمثل النسبة القانونية للاحتياطي، حيث تقوم المصارف المركزية بالتحكم في مقدرة المصارف التجارية على خلق الودائع وتقديم الائتمان من خلال تلك النسبة، وتزداد أهمية استخدام هذه السياسة في البلدان النامية، حيث تظهر صعوبة استخدام وسائل أخرى مثل عمليات السوق المفتوحة وسياسة تغيير إعادة الخصم وذلك لضيق أسواق النقد والمال في هذه البلاد وعدم تطورها ، أما بالنسبة لكيفية عملها أو استخدامها كأداة من أدوات السياسة النقدية فيتم كما يلي:

أ- يقوم المصرف المركزي برفع النسبة القانونية للاحتياطي النقدي مما يعني انخفاض قدرة البنوك على توليد الائتمان، وذلك في حال التنبؤ بوجود تضخم مستقبلاً، أو في حال تجاوز حجم الائتمان المستوى المرغوب فيه(8) .

ب-يقوم المصرف المركزي بزيادة حجم الائتمان عن طريق تخفيض النسبة

القانونية للاحتياطي النقدي لمواجهة حالة الركود الاقتصادي، من أجل

زيادة الكتلة النقدية وزيادة حجم الائتمان لدى المصارف التجارية،

وبالتالي زيادة حجم التبادل، وتحريك وتائر النمو الاقتصادي.

من خلال الحالتين السابقتين يمكن القول: إن فاعلية هذه الوسيلة في

مكافحة التضخم أكبر منها في مكافحة الركود لأنها في أوقات التضخم

تضع قيداً كمياً مباشراً على مقدرة المصارف التجارية على التوسع في

الائتمان، أما في أوقات الكساد فتساعد هذه الوسيلة على مجرد زيادة

فائض الأرصدة النقدية لدى المصارف التجارية، ويمكن القول: إن فاعلية

رفع نسب

الاحتياطي تتوقف على ما لدى المصارف من فائض في احتياطاتها وعلى مدى

إمكانية حصولها على أرصدة نقدية من مصادر أخرى .

سياسة سعر الصرف : إن عمل أداة سعر الصرف يكون من خلال

سعر الفائدة، حيث يؤدي انخفاض عرض النقود إلى ارتفاع سعر الفائدة

الحقيقي في الاقتصاد المحلي بالنسبة لنظيره في الخارج مما يستقطب

رأس المال الأجنبي ويرفع من الطلب على العملة المحلية التي ستزداد

قيمتها المحلية، وهذا سيؤدي إلى ارتفاع أسعارها في الداخل كما

سيرتفع مستوى الأسعار الوطنية وتنخفض أسعار السلع الأجنبية

المستوردة، وينخفض الطلب الأجنبي على السلع الوطنية ويزداد

الاستيراد والطلب على السلع الأجنبية نظراً لانخفاض أسعارها مما

يؤثر سلباً على الصادرات ووضع الحساب الجاري في ميزان المدفوعات،

وتنعكس هذه التطورات على انخفاض معدل نمو الناتج المحلي الإجمالي(*)

وركود اقتصادي محلي، ويحدث العكس عند تخفيض قيمة العملة

الوطنية.

وبالتالي يعمل سعر الصرف على ربط الاقتصاد المحلي بالاقتصاد العالمي

من خلال العلاقات المتبادلة ما بين العملات المختلفة، إذ إنه يمثل

سعر تبادل عملة بأخرى في وقت معين، ويمثل سعر الصرف المرآة التي

ينعكس عليها مركز الدولة التجاري مع العالم الخارجي، وذلك من خلال

العلاقة بين الصادرات والواردات، لذلك تعد أداة ربط بين اقتصاد

مفتوح وباقي اقتصاديات العالم (9) .

بالتالي يمكن القول: إن التغير في سعر الصرف يؤثر في الاقتصاد

المحلي من خلال تأثيره في:

أ- حجم التجارة الخارجية والميزان التجاري في ميزان المدفوعات.

ب- الاستثمار الخارجي وتدفق رأس المال بين الاقتصاد المحلي

والاقتصاد الخارجي.

والكثير من الدول تولي سياسة الصرف أهمية خاصة ضمن سياساتها

النقدية، فقد تستخدمها الدول النامية كوسيلة لتنشيط الصادرات ضمن

برامجها الإصلاحية. كما قد تستخدمها الدول المتقدمة والنامية كوسيلة

لاستقطاب الاستثمار الأجنبي إلى جانب سعر

الفائدة (10) .

وقد أثبتت الدراسات التي أجريت على ٩٣ دولة نامية خلال الفترة

١٩٩٠- ٢٠٠٣ أن قرار اختيار نظام سعر الصرف يعكس في طياته

العديد من المؤشرات الاقتصادية الأساسية على اختلاف درجة أهميتها

ولعل أهم هذه المؤشرات (11) :

أ- الحجم الاقتصادي للدولة مقاساً بمستوى الناتج القومي

الإجمالي.

ب- درجة الانفتاح مقاسة بنسبة الواردات إلى الناتج القومي.

ج- درجة الاندماج المالي وتقاس بإجمالي الأصول الأجنبية لدى الجهاز

.

المصرفي إلى عرض النقد .

د- معدل التضخم ويقاس بالفرق المطلق بين معدل التضخم المحلي والمعدل

المتوسط للتضخم في دول التبادل التجاري الرئيسة.

ه- نمط توزيع التجارة الخارجية (درجة تركز التجارة) ويقاس بنسبة

التجارة (صادرات + واردات) مع أكبر شريك تجاري إلى حجم التجارة

الكلية للدولة.

ب- الأدوات الكيفية :

١- سياسة الرقابة الكيفية على الائتمان:

يمارس المصرف المركزي هذه السياسة للتأثير في توزيع الائتمان بين القطاعات الاقتصادية أو بين القطاعات الجغرافية، يقوم مثلاً بزيادة حصة الزراعة والصناعة على حساب حصة التجارة، أو زيادة حصة المناطق النامية على حساب المناطق الأكثر تقدماً، وقد يستخدم المصرف المركزي أدوات كمية تساعده على تحقيق الرقابة على الائتمان مثل سياسة إعادة سعر الخصم، وذلك للتشجيع على شراء بعض الأوراق المالية التي تنتمي لقطاع معين دون غيرها. وإن أهم أدوات الرقابة الكيفية على الائتمان في الدول النامية تشمل ما يلي (12):

أ- تحديد حصص ائتمانية مختلفة للأنشطة الاقتصادية، كزيادة الائتمان المقدم للصناعة في دولة تستهدف بناء القاعدة الصناعية، وتخفيض الائتمان المقدم للاستهلاك مثلاً.

ب- تحديد آجال مختلفة لاستحقاق القروض حسب أوجه استخدامها بحيث تزداد آجال القروض المقدمة للتنمية مثلاً.

ج- استخدام سعر الفائدة كما ذكر سابقاً، فقد يقوم المصرف المركزي بتخفيض سعر الفائدة على الزراعة مقابل رفع سعر الفائدة على القطاع التجاري لتشجيع القطاع الأول.

٢- التأثير أو الإغراء المعنوي:

تتمتع المصارف المركزية -ولاسيما العريقة منها والتي لا تقوم بعمليات مصرفية تنافس بها المصارف العادية- بمركز معنوي هام بين مجموعة المصارف العادية الأخرى، ولذلك تكون في مركز يمكنها من التأثير المعنوي في بقية المصارف التجارية والتضامن والتنسيق معها لتنفيذ سياسة ائتمانية معينة كالتوسع في الائتمان أو الحد منه، وواضح أن مدى نجاح هذه الوسيلة يرتبط بعوامل مختلفة أهمها (13) :

أ- الهيمنة المعنوية للمصرف المركزي على المصارف التجارية.

ب- سيادة روح التعاون والتنسيق بين المصارف التجارية والمصرف المركزي.

ومن الجدير ذكره هنا أن الاقتصاد كلما كان متقدماً ازداد استخدامه للأدوات الكمية للسياسة النقدية، وذلك نتيجة لتوفر سوق مالية ونقدية متقدمة ببنيتها الفنية الكاملة وعلاقاتها وعمق تواصلها، في حين وعلى النقيض يمكن القول: إن الدول النامية تعتمد بشكل كبير على الوسائل المعنوية والأدوات الكيفية النقدية والمالية المتقدمة فيها، وبالتالي أصبحت السياسة النقدية لكثير من البلدان النامية أداة لإصدار النقود ومكاناً آمناً للمدخرات الوطنية، فسياسة السوق المفتوحة مثلاً تتطلب وجود سوق مالية متطورة يستطيع المصرف المركزي أن يكون فيها بائعاً أو مشترياً حسب مقتضيات المصالح النقدية والأهداف الاقتصادية العامة الأمر الذي تفتقده الكثير من اقتصاديات البلدان النامية.

________________________________________________________________

١- كنعان علي، اقتصاديات المال والسياستين المالية والنقدية، ص ٢٥٠ ) .

2- http://www.cba.edu.kw/malomar/Ch_Last_MAC.doc

3- سيجل باري، النقود والبنوك والاقتصاد، ترجمة: طه عبد الله منصور، عبد الفتاح عبد الرحمن عبد المجيد، دار المريخ للنشر، الرياض، ١٩٨٧ ،ص ٢٥٤ .

4- علواني زياد، نقود ومصارف، منشورات جامعة حلب، حلب، ١٩٨٢ ، ص ١٧٣.

5- سيجل باري، النقود والبنوك والاقتصاد، مرجع سابق، ص ٢٥١ .

6- المهر خضير عباس ، التقلبات الاقتصادية بين السياسة المالية والنقدية،

7- كنعان علي، اقتصاديات المال والسياستين المالية والنقدية، مرجع سابق،ص ٢٥٥ .

8- http://www.cba.edu.kw/malomar/Ch_Last_MAC.doc

9- http://www.iraqiamericancci.org/others/free-trade/Index/02t8areer/new-page-1htm/

10- Meltzer، A، "monetary، credit transmission process، monetarist perspective' journal of (٢) economic perspective vol، no4، 1995، p4-72

11- http://www.dcci.gov.ae/content/Currency/The-effects-of-establishing-a-monetary

union-on-monetary-and-financial-policies.doc

12- سيجل باري، النقود والبنوك والاقتصاد، مرجع سابق، ص ٢٧٢ ) .

13 - . علواني. زياد، نقود ومصارف، مرجع سابق، ص ١٧٧ ) .

(*) ملاحظة: (الناتج القومي الإجمالي = الناتج المحلي الإجمالي +

صافي الدخل من

الخارج)، (صافي الدخل من الخارج يساوي دخول عناصر الإنتاج الوطنية

من

الخارج-دخول عناصر الإنتاج الأجنبية من الداخل).

اكثر قراءة